现货比特币ETF即将引爆:市场结构巨变的前夜

作者:Coin Metrics 翻译:善欧巴,比特币买卖交易网

引子

2009年比特币挖出第一个区块,宣告一个革命性的货币体系诞生,至今已走过十五个年头。比特币的诞生奠定了1.6万亿美元数字资产经济的基石,并为许多人开启了通往区块链和数字资产世界的初体验大门。如今,十五年过去了,整个行业翘首期盼着比特币历史上的一个关键时刻:现货ETF的推出。随着这一里程碑的临近,比特币这一最大的加密资产和网络正在步入新的发展阶段。在本期Coin Metrics报告中,我们将深入探讨数字资产市场结构,并研究引领我们迈入这一激动人心篇章的动态。

ETF之路

推出比特币现货ETF的旅程漫长而充满挑战,但也是前所未有的。2023年,一场被称为“Cointucky Derby”的竞赛拉开帷幕,包括BlackRock、Fidelity、VanEck等领先资产管理机构和金融机构纷纷提交了11份现货ETF申请。发行方和美国证券交易委员会(SEC)之间进行了复杂的对话,深入探讨了拟议ETF的运营和结构细节。这些讨论揭示了关键方面,例如ETF托管人的选择、赎回机制采用现金创造模型的决定、费用结构、促进创建和赎回过程的授权参与者,以及考虑初始资本注入以催化资金流入等。

随着1月10日SEC最后期限的临近,S-1文件的最终修正案突显了一场激烈的费用结构竞争。ARK将管理费从0.8%降至0.25%,与Fidelity的0.39%和BlackRock的0.2%形成竞争优势,而Bitwise则以0.24%的最低长期费用脱颖而出。发行方显然将市场份额优先于短期利润,这表明流入需求可能相当可观。业界对现货比特币ETF的期待是显而易见的,参与者密切关注每一个更新,发行方也在战略性地调整自身定位,以期获得可观的资产管理规模份额。

It has been fifteen years since the birth of a revolutionary monetary system. The birth of Bitcoin has laid the cornerstone of the trillion-dollar digital asset economy and opened the door for many people to experience the first time in the blockchain and digital asset world. Now fifteen years have passed, and the whole industry is eagerly looking forward to a critical moment in the history of Bitcoin. With the approach of this milestone, the spot of Bitcoin is the most critical moment. Large encrypted assets and networks are entering a new stage of development. In this report, we will deeply discuss the market structure of digital assets and study the dynamic road that leads us into this exciting chapter. The journey of launching bitcoin spot is long and challenging, but it is also unprecedented. A so-called competition kicked off in 2008, including leading asset management institutions and financial institutions submitting spot applications, and the issuer and the US Securities and Exchange Commission had a complicated dialogue. The details of the proposed operation and structure are discussed. These discussions reveal key aspects, such as the choice of the custodian, the redemption mechanism, the decision of the cash creation model, the promotion of authorized participants in the creation and redemption process by the fee structure, and the consideration of initial capital injection to catalyze the inflow of funds. As the deadline of the month approaches, the final amendment of the document highlights a fierce competition in the fee structure, which has reduced the management fee from the sum to the sum and formed a competitive advantage, and the issuer stands out with the lowest long-term cost. Obviously, giving priority to market share over short-term profits shows that the inflow demand may be considerable, and the industry's expectation for spot bitcoin is obvious. Participants pay close attention to each update issuer and are strategically adjusting their position in order to obtain a considerable share of asset management scale. 比特币今日价格行情网_okx交易所app_永续合约_比特币怎么买卖交易_虚拟币交易所平台

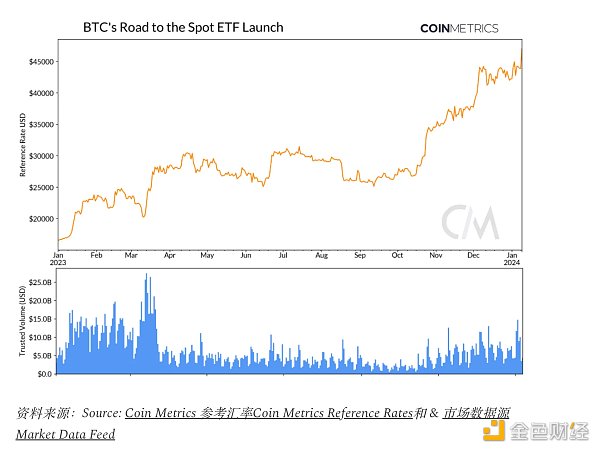

这股热情也反映在比特币的价格上,2023年飙升了156%。尽管可信赖的现货交易量在第一季度回升,但3月硅谷银行危机后陷入停滞。然而,随着对ETF的期盼升温,交易量再次攀升,目前平均约为100亿美元,但仍低于FTX崩盘前的水平。比特币的流动性仍然是实现该资产高效交易的关键因素,尤其是在即将推出ETF的情况下。

现货和期货交易所动态

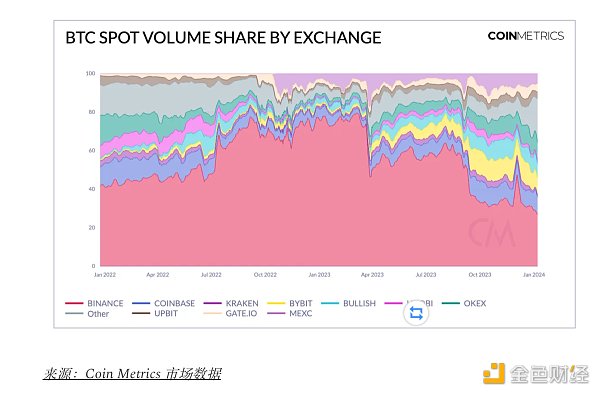

各交易所BTC现货交易量份额显示,交易所格局日趋分散。这反映在币安的统治地位从Q1的超过75%下降到2024年1月的30%以下。其他交易所,例如Coinbase和Bullish,因此获益,导致中心化交易所的交易量更均衡地分布。

围绕交易所的作用,仍然存在一些挥之不去的问题,特别是考虑到现货 ETF 的推出所引入的成本效益结构。然而,投资者现在将有另一个途径来接触比特币——帮助满足不同群体的风险承受能力。虽然有些人可能会寻求一种安全且具有成本效益的方法来进行资产的财务敞口,从而使 ETF 的引入带来巨大的好处,但其他人可能更喜欢自我托管比特币的能力,而交易所可以作为一个重要的门户。

围绕交易所的作用,仍然存在一些挥之不去的问题,特别是考虑到现货 ETF 的推出所引入的成本效益结构。然而,投资者现在将有另一个途径来接触比特币——帮助满足不同群体的风险承受能力。虽然有些人可能会寻求一种安全且具有成本效益的方法来进行资产的财务敞口,从而使 ETF 的引入带来巨大的好处,但其他人可能更喜欢自我托管比特币的能力,而交易所可以作为一个重要的门户。

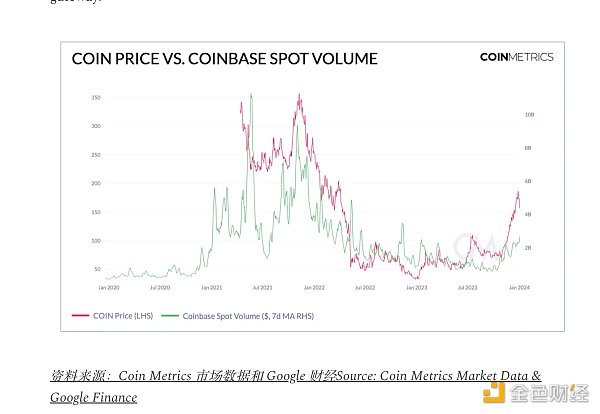

境内交易所的作用也将受到审查。然而,由于 Coinbase 扮演着大多数申请者的托管人的角色,这家美国最大的交易所不仅可能受益于其多元化业务模式的额外收入来源,而且还可能通过扩大参与者群体而增加交易量而受益。加入战斗。随着近期数字资产市场的反弹,Coinbase 上的平均现货交易量已经回升至 $2.5B 以上,并且随着市场活动的持续,可能会继续增长。

境内交易所的作用也将受到审查。然而,由于 Coinbase 扮演着大多数申请者的托管人的角色,这家美国最大的交易所不仅可能受益于其多元化业务模式的额外收入来源,而且还可能通过扩大参与者群体而增加交易量而受益。加入战斗。随着近期数字资产市场的反弹,Coinbase 上的平均现货交易量已经回升至 $2.5B 以上,并且随着市场活动的持续,可能会继续增长。

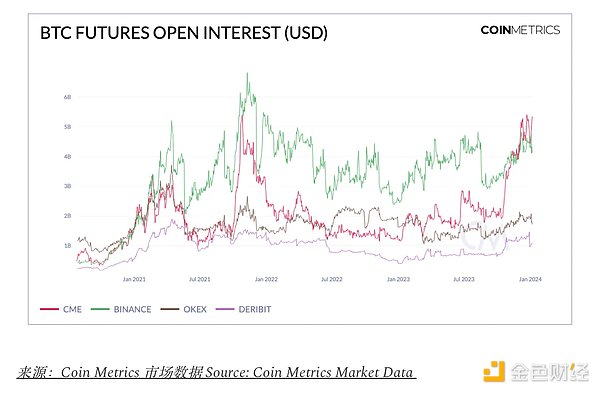

在 ETF 诞生之前,衍生品格局在塑造市场结构动态方面发挥了重要作用。随着芝加哥商品交易所 (CME) 的期货未平仓合约飙升至历史高点至 $5.4B,我们看到数字资产市场从主要零售驱动转向机构更加活跃的竞争环境。随着大量财务顾问、注册投资顾问(RIA)和管理着数万亿美元的家族办公室越来越多地将比特币纳入传统投资组合,这种情况可能会进一步扩大。

在 ETF 诞生之前,衍生品格局在塑造市场结构动态方面发挥了重要作用。随着芝加哥商品交易所 (CME) 的期货未平仓合约飙升至历史高点至 $5.4B,我们看到数字资产市场从主要零售驱动转向机构更加活跃的竞争环境。随着大量财务顾问、注册投资顾问(RIA)和管理着数万亿美元的家族办公室越来越多地将比特币纳入传统投资组合,这种情况可能会进一步扩大。

虽然围绕ETF推出的那一周可能会出现剧烈的短期波动,就像上周市场传言美国证券交易委员会可能拒绝所有ETF申请时引发的未平仓头寸清算一样,但长期前景则截然不同。

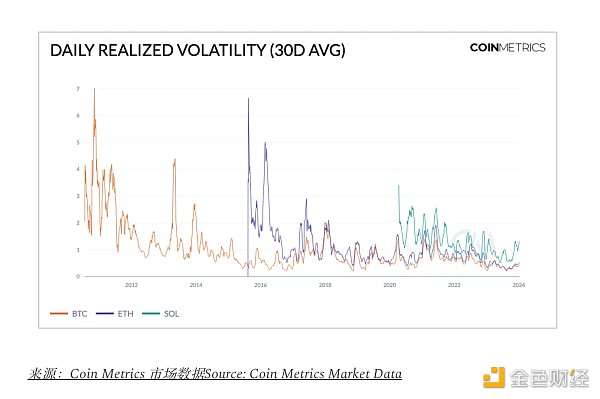

波动性和回报特性

BTC和其他加密资产的历史波动性一直是人们批评的一个点,将其视为高风险投资。虽然在它们早期阶段确实如此,但BTC的平均已实现波动性长期呈下降趋势,表明它已发展成为更成熟的资产。下面的图表展示了ETH和SOL的类似趋势,它们进入市场较晚,相对于BTC表现出更大的波动性。在加密资产领域,很明显,这些资产表现出不同程度的波动性和成熟度,从而影响其整体市场结构和在投资组合中的作用。

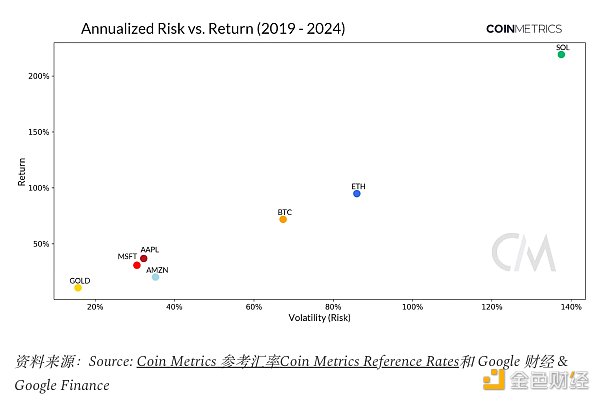

在 5 年的时间里,将数字资产的风险和回报与可投资领域中的其他资产放在一起,揭示了有关其在投资组合中的作用的有趣见解。黄金等传统资产的风险和回报潜力最低,因此具有避险地位,并将该商品置于与苹果 (AAPL)、微软 (MSFT) 和亚马逊 (AMZN) 等大型科技股相对的另一个宇宙中。它们都表现出相似的特征。另一方面,该图表中所示的数字资产显示出独特的特征。BTC 作为开创性和最大的数字资产,其波动性低于 ETH 和 SOL,但提供比科技股更大的回报潜力,这表明它已演变成一种成熟且以增长为导向的资产。此外,其很大程度上与传统资产的不相关性uncorrelated nature进一步凸显了其在投资组合多元化方面的价值,并增强了其对寻求不相关回报的投资者的吸引力。

在 5 年的时间里,将数字资产的风险和回报与可投资领域中的其他资产放在一起,揭示了有关其在投资组合中的作用的有趣见解。黄金等传统资产的风险和回报潜力最低,因此具有避险地位,并将该商品置于与苹果 (AAPL)、微软 (MSFT) 和亚马逊 (AMZN) 等大型科技股相对的另一个宇宙中。它们都表现出相似的特征。另一方面,该图表中所示的数字资产显示出独特的特征。BTC 作为开创性和最大的数字资产,其波动性低于 ETH 和 SOL,但提供比科技股更大的回报潜力,这表明它已演变成一种成熟且以增长为导向的资产。此外,其很大程度上与传统资产的不相关性uncorrelated nature进一步凸显了其在投资组合多元化方面的价值,并增强了其对寻求不相关回报的投资者的吸引力。

总而言之,这些特征巩固了 BTC 作为首要、最大和最具流动性的数字资产的地位,有可能获得现货 ETF 工具,这证明了其市场成熟度。由于 ETH 表现出类似的特征,它有望成为下一个紧随其后的货币。

总而言之,这些特征巩固了 BTC 作为首要、最大和最具流动性的数字资产的地位,有可能获得现货 ETF 工具,这证明了其市场成熟度。由于 ETH 表现出类似的特征,它有望成为下一个紧随其后的货币。

结论

比特币的征程即将迈向新的高峰,从新颖的数字货币蜕变为全球认可的网络和资产类别。现货ETF的出现标志着这一关键时刻的到来,是十年探索的巅峰,也是市场演化过程中的重要转折点。随着我们步入这个全球最大加密资产的新阶段,比特币将不仅巩固其在数字资产生态系统中的地位,更将在全球金融舞台上熠熠生辉。

注册有任何问题请添加 微信:MVIP619 拉你进入群

打开微信扫一扫

添加客服

进入交流群

1.本站遵循行业规范,任何转载的稿件都会明确标注作者和来源;2.本站的原创文章,请转载时务必注明文章作者和来源,不尊重原创的行为我们将追究责任;3.作者投稿可能会经我们编辑修改或补充。