探索债券曲线(Bonding Curves): 区分一级和二级自动做市商

作者:Jeff Emmett,Medium;编译:区块链Robin,链学园

The author compiles the blockchain academy 比特币今日价格行情网_okx交易所app_永续合约_比特币怎么买卖交易_虚拟币交易所平台

最初发表在BCRG镜像上,这篇文章比较了两种不同的债券曲线应用,这些应用在代币生态系统中扮演着重要角色。文章将介绍债券曲线作为自动化市场制造商(AMMs)的核心机制,并探讨初级自动化市场制造商(PAMMs*)和次级自动化市场制造商(SAMMs*)的基础知识以及二者之间的差异。本文是为了澄清和定义债券曲线设计空间而做出的更大努力的一部分,以便负责任地应用这些工具。

债券曲线研究小组(BCRG)初步与代币工程公共领域合作,旨在推进围绕债券曲线主题的研究、开发和教育,特别是在其作为加密代币动态发行机制的使用,以及作为创建更有价值稳定和可持续代币经济体的工具。

*注:SAMM和PAMM这两个术语最初是由Gyroscope的研究人员提出的,Gyroscope是一个使用这些机制构建的算法稳定币。

债券曲线概览在过去几年中,债券曲线在Web3领域一直是一个引人入胜的讨论话题。它们在DeFi产品中的应用,如去中心化交易所,已经彻底改变了代币流动性,并以一种之前不可能实现的方式促进了小市值代币的大规模交易。简而言之,没有债券曲线的帮助,加密生态系统就不会有今天的发展。虽然许多代币生态系统利用了这些工具的好处,但它们是如何工作的,或者为什么它们如此重要,对大多数用户来说仍然是一个谜。

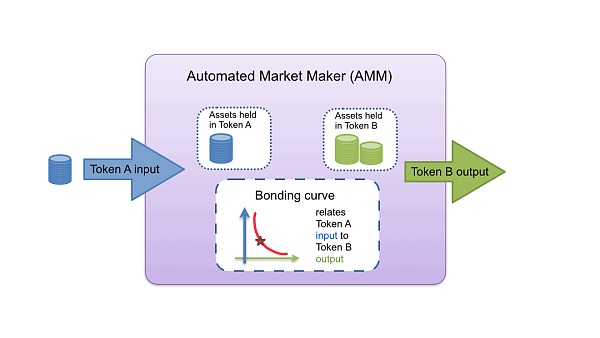

那么什么是债券曲线呢?债券曲线是两种或更多代币化资产之间关系的数学编码。通过在区块链上运行的智能合约启动,最基本的债券曲线允许这些资产互相交易,债券曲线定义了它们的汇率。一个流行的债券曲线方程示例是“X * Y = K”,其中有一个“不变量K”定义了代币X和代币Y之间的交换价格。随着任一代币供应量的增加或减少,“曲线”定义了价格如何变化。正如我们将看到的,债券曲线可以在不同的背景和配置中应用,为部署代币经济的项目提供关键基础设施。

市场设计中的债券曲线应用目前使用的大多数债券曲线都嵌入到了自动化市场制造商中,如Uniswap、Balancer或Curve,其主要功能是通过“流动性池”促进现有代币的交换。这些机制可以被视为次级AMMs(或SAMMs),因为它们的目的是促进已经存在的代币之间的二级市场交换。关于债券曲线的这一应用已有大量文章,对于各种目的,已经尝试了许多不同的不变函数。

债券曲线的另一个用途是直接发行(铸造)和赎回(销毁)代币。这些机制可以被认为是初级AMMs(或PAMMs),因为它们是代币发行的“源头”,当储备资产存入时,以及代币赎回的“汇口”,当储备资产从债券曲线中提取时。PAMMs使动态供应代币生态系统成为可能,可以被视为使用这些工具部署的代币的“供应发现”机制。

PAMMs解决了当今代币设计的一些关键挑战,比如项目必须猜测其系统在整个生命周期中需要多少代币。通过根据市场需求允许动态代币供应,PAMMs不仅简化了早期决策过程,还可以作为生产性项目的持续筹款工具,默认情况下拥有协议所有的流动性。

我们将简要深入了解债券曲线的这两种用例,以理解它们为代币生态系统提供的好处,并简要探讨如何将它们结合起来为所有规模的代币生态系统提供一系列关键基础设施。

作为价格发现机制的SAMMs:初步的产品市场契合去中心化金融(DeFi)的兴起导致了像Uniswap、Balancer和Curve这样的AMM平台的发展,这些平台用异步交换通过“流动性池”取代了传统的订单簿交易。这些流动性池允许代币持有者通过将选定的代币存入智能合约,以便交易者根据债券曲线设定的定价算法轻松地在池中的资产之间进行交换。

这些新型市场结构改进了订单簿交易的几个方面:它们是非托管的(因为无需交易所代表用户持有资金),它们是异步的(因为买家和卖家的订单不需要直接匹配,而是可以路由到池中),最重要的是,交易者支付的费用不是流向某个中介交易所,而是回流给流动性提供者本身。

在次级AMMs出现之前,唯一有一致交易量(因而有交易流动性)的代币是比特币、以太坊,可能还有少数其他代币。大多数存在的代币几乎无法交易,由于交易少和订单簿薄,它们在价格发现上存在许多问题。像Uniswap这样的去中心化应用提供了一个平台,使得SAMMs能够轻松部署,允许大量小市值代币找到一定程度的交易流动性。SAMMs是债券曲线的第一个产品市场契合时刻,为大多数代币提供了价格发现和交易流动性,我们相信还有更多即将到来。

作为供应发现机制的PAMMs:动态代币发行的力量想象一下,你想经营一个主题公园,但在你可以开始运营之前,你需要确定15年后满足顾客需求的乘车票数量。听起来不可能吗?这或多或少就是今天大多数代币发行的方式,开发团队设置了预定义的代币发行时间表,有时会持续数百年。

有了初级AMMs,代币生态系统设计者不再需要猜测他们的生态系统需要多少代币,以及以何种增长率。

不像SAMMs,PAMMs利用债券曲线促进代币的铸造和销毁,从而为动态代币供应提供了一个自动化的发行和赎回机制。PAMMs是一个“供应发现”工具(与SAMMs的“价格发现”功能相比),它解决了代币生态系统设计和启动中的几个潜在的激励不一致问题。通过根据需求调整代币供应,并通过自动化的智能合约储备持有存入的资产,PAMM确保每个代币都由一定比例的储备资产支持其赎回价值。

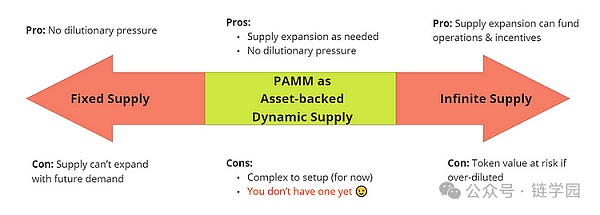

为什么要动态代币发行?今天部署的大多数代币都处于发行范围的两个极端:一端是固定供应,另一端是无限供应。这些发行范式各有优缺点,出于不同的原因被使用。固定供应代币为持有者提供了一些保证,即代币不会通过额外发行而被稀释——然而,固定供应的僵硬性可能限制了生态系统分配代币以应对网络新兴需求的能力。另一方面,无限供应代币可以通过提供代币奖励来激励如质押等行为,但如果网络生产力(和代币价格)不随供应增加而增长,不受约束的供应增加可能会稀释现有代币持有者并降低对代币的信任。

PAMM债券曲线位于这两个极端之间的中间地带,通过提供动态发行的供应扩张的灵活性,同时将该供应扩张限制在与储备资产的存款相关联,从而利用了双方的优点。这使PAMMs能够为项目提供一个灵活的代币供应,可以满足不断增长(或缩小)的需求,同时保持代币价值。

动态发行使得代币供应能够随着对特定服务的需求增长而扩张,同时仍然确保供应中的每个代币都在一定比例上得到资产支持——这是通过债券曲线不变量本身内置在PAMM发行机制中的保证。

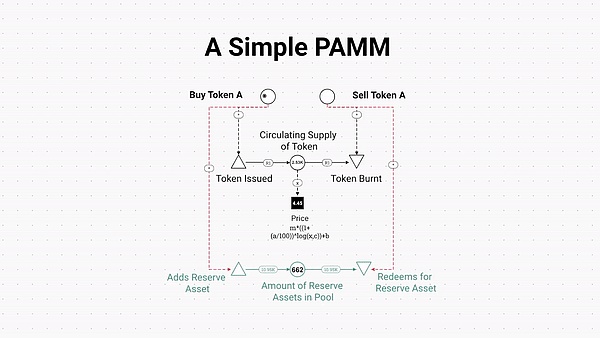

PAMMs包括两个基本机制:

资金兑换铸造:参与者将储备资产(如USDC或ETH)存入PAMM智能合约储备池,然后根据债券曲线不变量当前报告的价格铸造相应数量的代币,并将它们发送给参与者。

销毁兑换提取:参与者可以通过向PAMM销售代币并为其赎回储备资产(如USDC或ETH)来销毁他们的一些代币。这个赎回价格由债券曲线不变量定义。

PAMM 的 Machinations 模型,其中代币根据 PAMM 储备中储备资产的存入和取出进行发行和烧毁。

今天已经有许多PAMMs被部署并存在于野外,尽管术语和定制在使用这些工具的不同团队之间可能有很大不同。债券曲线研究小组已经开始了一系列PAMM-like工具的各种实施案例研究,以了解这些机制在现场部署中的优点和缺点。我们打算围绕这些曲线的设计和配置的最佳实践增加话语权,为他人提供有用的蓝图。我们旨在为这些新工具的分析建模和模拟建立数据结构,并跨实施共享经验教训。

结合PAMMs和SAMMs的有希望的好处抛开PAMMs和SAMMs的具体机制不谈,当它们在一个生态系统中结合使用时,这些工具可以为代币经济提供更多好处。当这些市场在价值上发生分歧时,初级发行和次级交换市场的同时存在为套利提供了机会,如果设计得当,这最终可能对系统整体有益。

如果SAMM上的代币价格高于PAMM上的铸造价格,任何参与者都可以通过存入储备资产在PAMM上铸造新代币,从而增加初级市场上的代币供应(和价格)。然后他们可以在SAMM上以高于刚刚购买的价格卖出这些代币,从而降低二级市场上的代币价格。这一行动有助于通过响应需求增加代币供应来对齐两个市场价格,而套利者则获得了他们增加代币供应的纠正行动的差价。

这也适用于另一个方向——如果代币在SAMM上的交易价格低于PAMM上的销毁价格,任何人都可以在二级市场上以较低价格购买这些代币,并将它们烧毁回初级市场以换取底层储备资产,再次获得价格差异。这也会使两个市场的价格更接近,并响应该代币缺乏需求而减少代币供应。

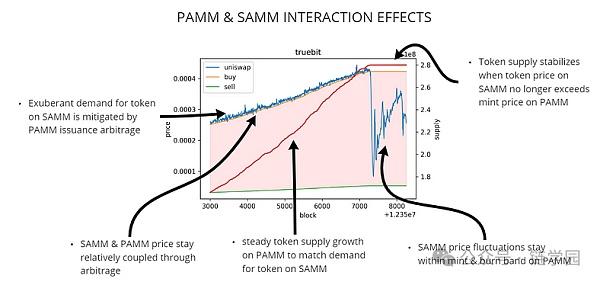

虽然这些行动本身可能看起来并不特别令人兴奋,但产生的系统效应应该引起代币设计师们的兴趣。这种效应通过下图的代币价格图表展示出来。

PAMM 和 SAMM 交互作用抑制 Truebit 代币生态系统中代币价格波动的实时示例。图中,蓝线表示 TRU 代币的 SAMM 价格,橙线表示同一代币的 PAMM 价格,红线表示代币的供应量。数据和图表由 @banteg 制作,Jeff Emmett 进行了评论和说明。

上图展示了PAMMs和SAMMs在现有代币生态系统中的价格波动减缓效应。如上所述,当SAMM上的代币价格超过PAMM上的铸造价格时,市场参与者响应SAMM的需求,通过在PAMM上存入储备(在这种情况下为ETH)来增加代币供应,并以盈利的价格将这增加的供应卖给SAMM上的需求。这些行动不仅保持了初级和次级市场之间的价格一致,还平滑了本可能是投机性泵水的价格,使之成为一个更平稳、更稳定的价格上涨。(对于随后的价格下跌来说,这是另一个完全不同的设计考虑。)

本质上,PAMMs和SAMMs在代币生态系统中的结合可以对代币价格产生“波动减缓”效果。这一效果在模型中以及实际部署中都已观察到,尽管需要进一步研究这些效果的局限性和潜在缺点。

虽然进一步探索这些好处需要等待后续文章,但这些工具解决加密代币经济的一些关键挑战的潜力——如减少过度价格波动——是非常有希望的,值得进一步研究。

结论和未来研究债券曲线已经是Web3空间的一个重要部分,它们的重要性只会继续增长。PAMMs和SAMMs已经证明了它们对大大小小的代币经济都很有用。无论是为初期阶段的代币生态系统提供引导,还是促进成熟生态系统的交换,债券曲线以其各种形式和功能将继续在数字经济中发挥关键作用。

债券曲线的探索和研究还处于最初阶段。尽管在SAMMs的领域已经有很多文章和部署(尽管不经常以那个名称),PAMMs还相当新颖且研究不足。为了建立具有社会责任感的健全数字公共基础设施,这是工程学科所必需的,开发这些新技术的开发者必须继续支持代币工程研究、开发和教育——特别是债券曲线的持续研究。

债券曲线研究小组期待着通过来自一系列研究伙伴的进一步资助继续其研究。我们的研究路线图包括进一步的案例研究和现有PAMMs的实证分析、探索PAMMs与SAMMs之间的关系、模拟它们的相互作用等,以揭示这些引人入胜的曲线的好处。我们未来的出版物将涉及这些新工具为项目和用户带来的切实好处,深入探讨它们的一些现有部署,甚至探讨它们如何复制自然界中发现的过程。

这项持续的研究将大大推进我们对这些新工具及其解决DeFi(和ReFi)面临的挑战,以对世界产生长久、积极影响的巨大潜力的理解。

本文由Jeff Emmett、Jessica Zartler和Curiousrabbit撰写,Jakob Hackel参与贡献,并特别感谢代币工程公共领域为这第一轮研究提供资金支持。

注册有任何问题请添加 微信:MVIP619 拉你进入群

打开微信扫一扫

添加客服

进入交流群

1.本站遵循行业规范,任何转载的稿件都会明确标注作者和来源;2.本站的原创文章,请转载时务必注明文章作者和来源,不尊重原创的行为我们将追究责任;3.作者投稿可能会经我们编辑修改或补充。